Per affrontare la questione sul se l’Eurozonasia o meno un’area valutaria ottimale, vogliamo cercare di capire, per sommi capi, se la stessa teoria delle aree valutarie ottimali abbia un qualche fondamento logico ed empirico. Nell’articolo Che cos’è un’area valutaria ottimale? abbiamo dato un’idea generale dei requisiti che vari economisti,Mundell in primis, hanno stabilito affinchè un’area valutaria possa essere definita ottimale.

La teoria delle aree valutarie ottimali basa le sue fondamenta sulla scuola di pensiero denominata sintesi neoclassica, secondo la quale il livello di domanda aggregata, nel lungo periodo, si adegua al livello di produzione tramite la variazione dei prezzi relativi (merci e fattori produttivi). La domanda aggregata determina il livello di produzione esclusivamente nel breve periodo (nei cicli economici), con ciò riprendendo l’idea keynesiana della centralità della domanda.

La flessibilità di prezzi e salari

Il principale criterio che un’area valutaria ottimale dovrebbe soddisfare risiede nella piena capacità dei salari monetari e dei prezzi di scendere verso il basso. A seguito di shock asimmetrici (vedi qui per avere una definizione di shock asimmetrico) che colpiscono una regione dell’area, i quali comportano un calo della produzione e dell’occupazione nella regione colpita, salari monetari flessibili verso il basso condurrebbero ad una diminuzione dei prezzi, un aumento delle esportazioni della regione colpita e dunque ad una maggiore produzione e occupazione, grazie ad un cambiamento delle preferenze dei consumatori. Un’altra via tramite la quale la riduzione dei salari monetari conduce ad un aumento della produzione e dell’occupazione è il più complicato effetto Keynes, (la cui paternità non è da attribuire a Keynes) focalizzato sulla domanda interna.

Salari che scendono = maggiore occupazione?

L’idea che i salari siano flessibili è stata messa in discussione nel ’93 da Krugman. Non solo, se anche lo fossero, aggiungiamo noi, non vi è alcuna ragione che una diminuzione dei salari monetari possa condurre ad un aumento della produzione e dell’occupazione. Infatti, se anche i prezzi diminuissero nella stessa proporzione, non vi è alcun motivo che le esportazioni aumentino con l’aumentare dei prezzi, come mostra anche un recente studio della Commissione Europea. Il caso dell’Italia ai tempi dell’Euro è emblematico.

Anche la validità dell’effetto Keynes, ossia effetti positivi positivi sulla domanda interna di una riduzione dei salari monetari, è stata messa in discussione dai recenti sviluppi della teoria economica. Lo stesso Keynes aveva negato la possibilità di simili effetti.

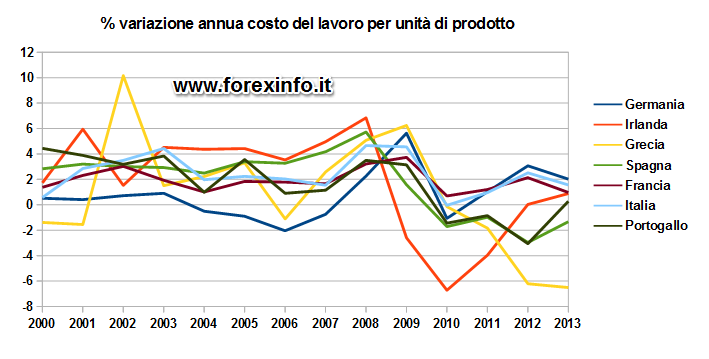

Il grafico qui sopra (dato Ameco) mostra l’andamento del costo del lavoro per unità di prodotto (CLUP) in alcuni paesi europei. Il CLUP vuole essere una misura della competitività di prezzo di un’economia (sebbene molti dubbi sono stati avanzati sulla sua effettiva validità), in quanto un valore più elevato implicherebbe un più alto livello dei prezzi, e quindi minori esportazioni per l’economia in questione.

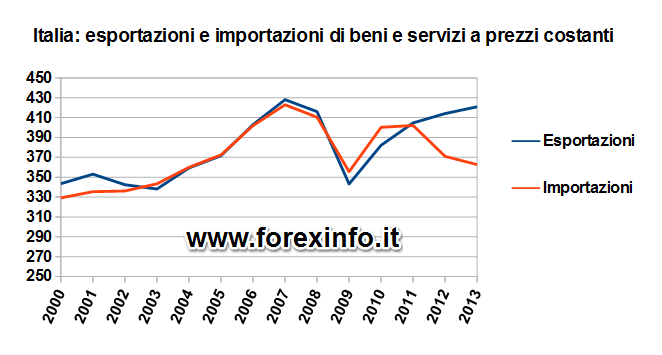

Osservando i dati possiamo notare come tra il 2010 e il 2013 il CLUP italiano sia cresciuto molto di più rispetto, ad esempio, a quello greco. Tuttavia la performance del saldo con l’estero italiano è stata assai migliore di quella greca (in deficit strutturale). Il grafico qui sotto mostra l’evoluzione del saldo con l’estero italiano.

Sia nei rapporti con l’estero che per quanto riguarda il mercato interno, dunque, la flessibilità salariale non assicura un incremento dell’occupazione e della produzione. Inoltre, la discesa dei salari monetari può avere delle conseguenze storico-sociali rilevanti. Inoltre, (Krugman ci scuserà) sembrerebbe piuttosto difficile sostenere che i salari nell’area euro non sono flessibili. Ancor più difficile sarebbe sostenere com necessaria un’ulteriore diminuzione dei salari monetari, ad esempio, in Grecia, viste le recenti evoluzioni delle retribuzioni monetarie.

Mobilità dei fattori produttivi e integrazione finanziaria

La teoria delle aree valutarie ottimali sostiene che la moneta unica favorisce la mobilità dei fattori produttivi (capitale e lavoro) e una maggiore integrazione finanziaria tra i paesi appartenenti all’area valutaria. La mobilità del lavoro consente, nell’idea di Mundell, di poter fronteggiare uno shock asimmetrico da parte di una regione che subisce lo shock. La mobilità del capitale, praticamente la stessa cosa dell’integrazione finanziaria, permette la convergenza tra i tassi d’interesse nei paesi appartenenti all’area (abbiamo mostrato in un articolo qui come nell’area euro la convergenza nei tassi d’interesse sui titoli pubblici sia stata permessa grazie alla politica monetaria della BCE) grazie all’assenza del rischio di cambio.

Riteniamo però che la libertà di movimento dei capitali non sia un fattore cosi positivo come viene spesso descritto. Infatti, il fatto che alcune imprese private possano liberamente decidere di delocalizzare la produzione al di fuori dei confini nazionali, può acuire il conflitto distributivo tra le classi sociali all’interno del paese, indirizzandolo in favore della classe imprenditoriale (vedi il caso Fiat a Pomigliano D’Arco).

Non ci sembra dunque che alla lunga la libertà di movimento dei capitali produca quegli effetti sperati sulla crescita del prodotto. Un minor potere contrattuale della classe lavoratrice può comportare, prima o poi, minori salari reali e quindi un minor livello di domanda aggregata e di produzione. Per quanto riguarda la mobilità del lavoro, concetto di diretta derivazione neoclassica, secondo il quale nei paesi dove vigono salari reali più elevati si dovrebbe assistere ad una sostenuta migrazione in entrata, non ci sembra che esso sia un fattore che si sia verificato in maniera decisiva nell’Euro, e non crediamo che esso sia un fattore determinante nel riequilibrare gli shock asimmetrici, proprio perchè derivante da una teoria le cui fondamente sono state ampiamente criticate (vediqui).

L’integrazione fiscale

I teorici delle AVO sottolineano che perché un’area valutaria possa essere definita ottimale, è necessaria l’esistenza di un’unione monetaria e fiscale, ossia di un bilancio pubblico comune a tutta l’area, di modo che eventuali shock asimmetrici possano essere affrontati con opportuni stabilizzatori automatici, ossia trasferimenti fiscali in favore delle regioni che mostrano una perdita di produzione e occupazione.

E’ questo un punto delicato della questione, in quanto nell’Eurozona, a differenza di quanto accade negli Stati Uniti, non è presente un’unione fiscale. Con l’euro la politica monetaria è diventata comune, ma le decisioni di politica fiscale vengono prese singolarmente dai singoli paesi (sebbene vincolati dal Trattato di Maastricht). Manca un sistema di trasferimenti centralizzato, in grado di "sostenere" la capacità di spesa dei paesi in difficoltà.

Dal nostro punto di vista, allora, ad esclusione del punto sull’integrazione fiscale (sul quale comunque c’è bisogno di effettuare ulteriori approfondimenti), ci sembra che l’impianto teorico sul quale è costruita la teoria delle aree valutarie ottimali sia da rigettare. Possiamo allora anche rispondere, come hanno già fatto peraltro in molti, che l’Eurozona non è un’area valutaria ottimale. Il nocciolo della questione, però, resta sempre quello riguardante un giudizio su un criterio che, alla base, risulta veramente poco fondato.

Fonte : forexinfo

Nessun commento:

Posta un commento